駆け込み贈与戦略!「なぜ510万円を生前贈与するべきか問題」を考える。

週刊誌を読んでいると、相続や贈与に関してのホットな話題を取り上げています。

その中で最近特に取り上げられているのが「駆け込み贈与」です。

次の税制改正では大きく変動しそうですが、その中でも「暦年贈与制度」が廃止となる可能性があるとのこと。

今年と来年にかけてあわてて贈与する傾向が強まりそうです。

2022年は贈与と相続に関して研究してみたいと思います。

駆け込み贈与をするべき3つの選択肢とは?

貯金がめっちゃあるけど、将来の税金が不安……

もし将来の相続について不安であれば、相続だけではなく贈与の知識も身につけておきたいですね。

ここで一つの事例を挙げてみます。

週間現代(2021年11月27日号)に「駆け込み贈与」を取り上げていましたのでこれをケーススタディーにします。

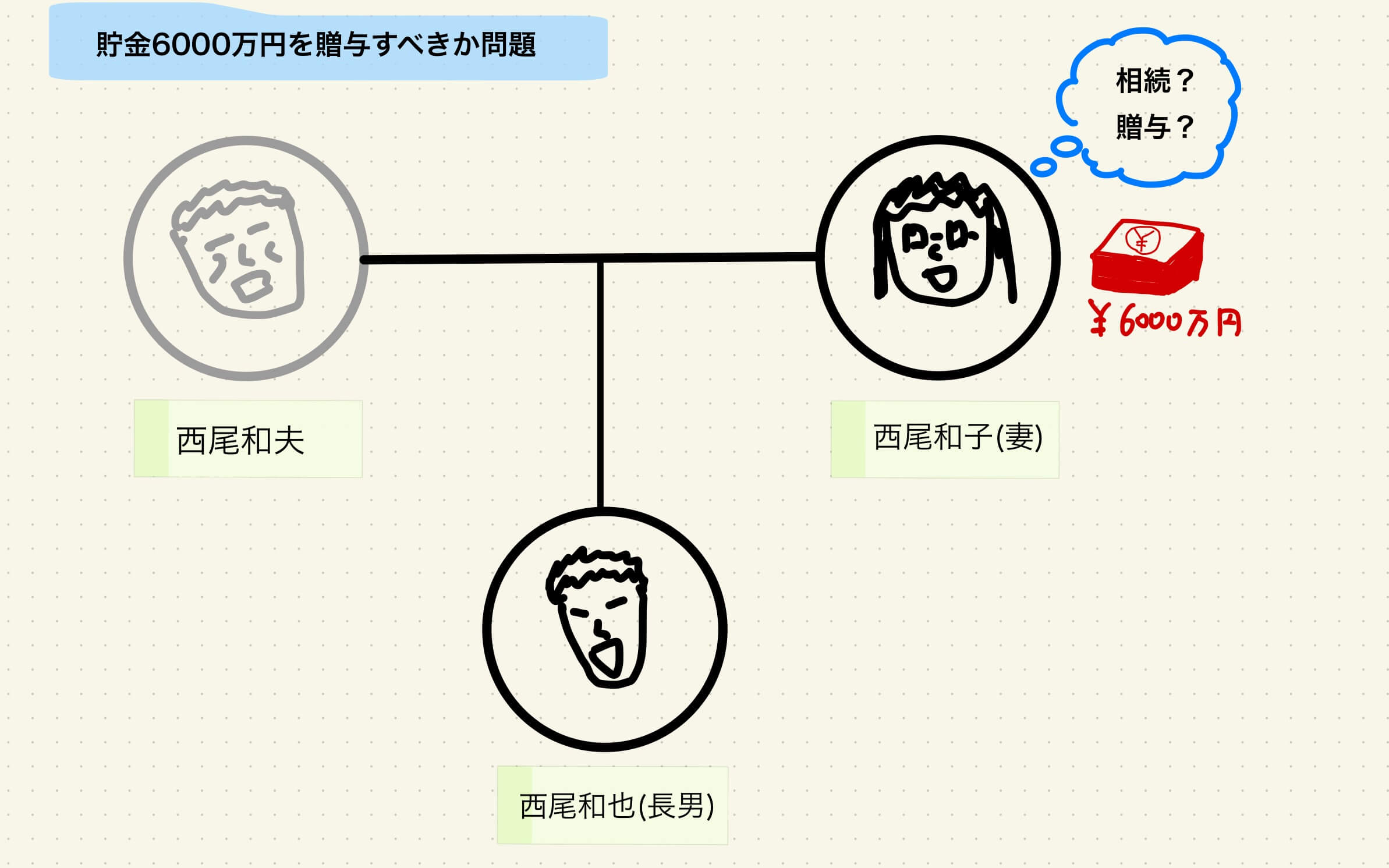

登場人物は西尾和夫さん家族。

前提条件としては、和夫さんがすでに亡くなっており、妻の和子さんの預貯金が6,000万円。

この状態が相続発生まで変わらないと仮定して、どのように生前贈与すれば最も得をするかを考えてみましょう。

図であらわすとこんな感じです。

本記事によると、次の3つのシナリオを想定していました。

- 何も対策をしないケース

- 110万円の暦年贈与を2回行うケース

- 年に510万円を贈与するケース(2年で1,020万円)

以下、1つずつ検証してみます。

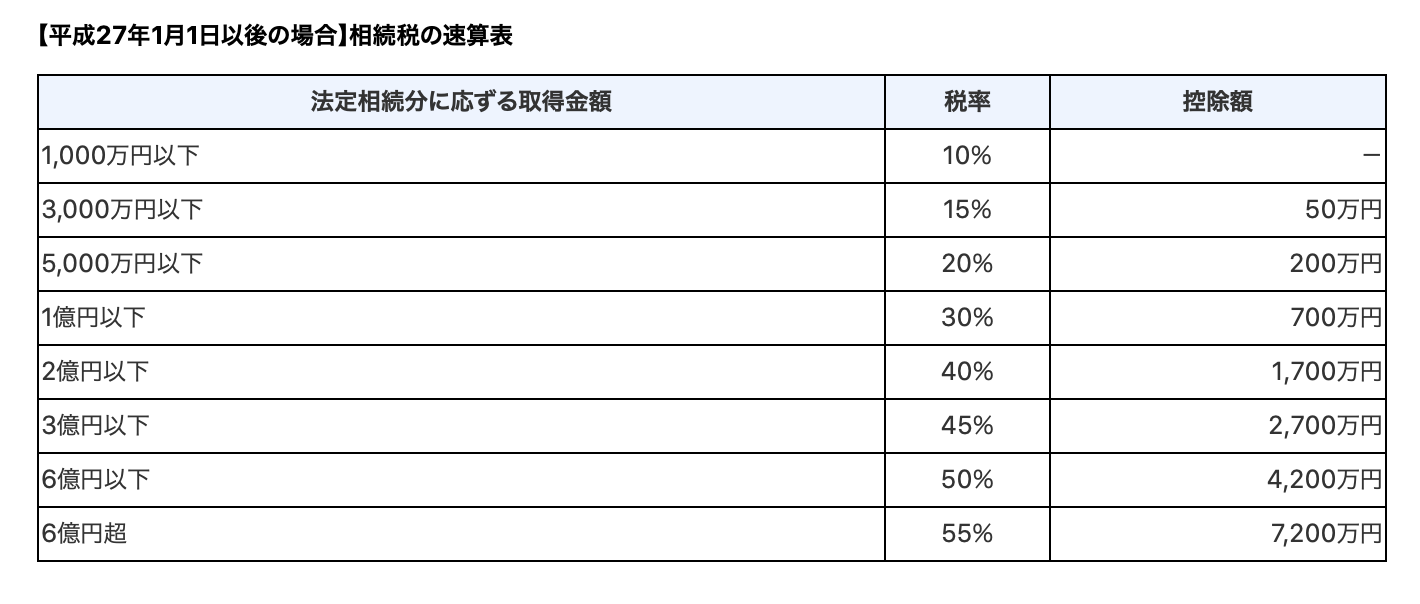

ちなみに相続税及び贈与税は以下の表(令和3年4月時点の税率)を使用して考えます。

【相続税の税率】

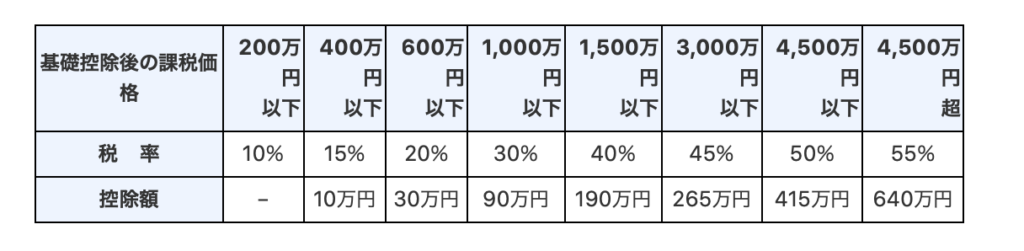

【贈与税の税率(特例贈与財産用)】

(シナリオ1)何も対策をしないケース

この場合、和子さんの貯金である6,000万円をそのまま長男の和也さんが相続することになります。

ざっくり計算すると、相続税は310万円ですね。

【計算式】:6,000万円-3,600万円=2,400万円(課税遺産総額)

2,400万円×15%-50万円=310万円

シナリオ1では税金合計は310万円となります!

(シナリオ2)110万円の暦年贈与を2回行うケース

この場合、贈与税が非課税になるので、贈与税はゼロ。

相続税は、相続財産が贈与した220万円減ることになるのでその分だけ税金が安くなります。ざっくり計算すると、相続税は277万円。

【計算式】:6,000万円-220万円=5,780万円

5,780万円-3,600万円=2,180万円(課税遺産総額)

2,180万円×15%-50万円=277万円

シナリオ2では税金合計は277万円となります!

(シナリオ3)年に510万円を贈与するケース

そして3つ目のシナリオは510万円を贈与すると言うスキームです。

この「510万円」というのがキモですね。

510万円という事は暦年贈与の非課税枠110万円を超えるので贈与税を支払わなくてはなりません。一見すると、損にみえます。

しかし、あえて贈与税を払うことにより節税につながるケースもあるのです。

さきほどの贈与税のテーブルをみると、贈与税は400万円までは税率が15%です。

ここが一つのボーダーラインです。

暦年贈与を加算すると400万円+110万円=510万円が贈与金額となります。

これをもとに計算をしてみましょう。

【計算式】

贈与税(1年目):(510万円-110万円)×15%-10万円=50万円

贈与税(2年目):(510万円-110万円)×15%-10万円=50万円

贈与税は2年間で100万円(A)ということになります。

相続税:6,000万円-510万円-510万円=4,980万円(相続財産)

4,980万円-3,600万円=1,380万円(課税遺産総額)

1,380万円×15%-50万円=157万円(B)

シナリオ3では、相続税と贈与税の合計するとA+B=257万円となります。

なるほど、この3つのシナリオを比較すると2年間で510万円ずつ贈与するともっとも税金がかからないことになりますね。

でも、本当に510万円を贈与することが1番お得なケースなんだろうか?

ここでもう一つのシナリオを加えてみましょう。

次のボーダーライン(税率20%)である710万円を1年ずつ2回贈与するケースです。

(シナリオ4)年に710万円を贈与するケース

この場合、3のケースと同様に非課税枠110万円を超えるので贈与税は払わなくてはなりません。問題はどれぐらい贈与税を支払うかです。

贈与税(1年目):(710万円-110万円)×20%-30万円=90万円

贈与税(2年目):(710万円-110万円)×20%-30万円=90万円

贈与税は2年間で180万円(A)ということになります。

相続税:6,000万円-710万円-710万円=4,580万円(相続財産)

4,580万円-3,600万円=980万円(課税遺産総額)

980万円×10%=98万円(B)

(A)+(B)=278万円

なんと、シナリオ3と比べると21万円も高いことがわかります。

贈与税のインパクトがすごい強いのですよね……

意外と知られていない「510万円生前贈与」作戦

以上をまとめるとこうなります。

| シナリオ | 支払う相続税 | 支払う贈与税 | 支払う税金合計 |

| (1)何も対策しない | 310万円 | 0円 | 310万円 |

| (2)110万円の暦年贈与を2回行う | 277万円 | 0円 | 277万円 |

| (3)年に510万円を贈与する | 157万円 | 100万円 | 257万円(最安!) |

| (4)年に710万円を贈与する | 98万円 | 180万円 | 278万円 |

この通り簡単なシミュレーションをしてみると、相続と贈与をどのぐらいのバランスで考えればいいかが判断できます。

本来であれば、関数を使って最適なポートフォリオを組むのが良いのでしょうが、それはまた別途に!

しかし、510万円を生前贈与するというスキームは業界では常識でしょうが、一般のかたはあまり意識しないですよね……

これから相続税が重視される傾向にある一方、贈与税は特例が縮小傾向にありますので、税制の動向にも注意したいですね。

この記事を書いたのは私です

-

いまは兼業会社員ですが、2025年中に行政書士事務所を開業予定!

【経歴】1977年兵庫県生まれ。一橋大学経済学部卒業後、多業界ですべての管理部門を経験しました!(IT、経理、経営企画、財務、人事、マーケティングなど)

【保有資格】1級FP技能士・宅地建物取引士・行政書士試験合格(2024年)・HSK2級・TOEICそこそこ。

【得意分野】人生設計。計画立案。ライティング。図解。

【趣味】カフェめぐり。グルメ。勉強。旅。表現。

最新の投稿

旅&グルメ2025年6月19日スペイン語学習をオススメする理由

旅&グルメ2025年6月19日スペイン語学習をオススメする理由 家計戦略2025年6月5日中高年こそ「地域通貨」を使おう!

家計戦略2025年6月5日中高年こそ「地域通貨」を使おう! 旅&グルメ2025年6月3日ちょっとスペインに行くことにします。

旅&グルメ2025年6月3日ちょっとスペインに行くことにします。 健康2025年6月2日映画「サブスタンス」が意外と面白かった。

健康2025年6月2日映画「サブスタンス」が意外と面白かった。