「退職金は確定申告いらない」といわれるけど確定申告したほうがいい理由

世間は春、そして「確定申告」のシーズンも終わりますね。

今年は確定申告で一つめんどうなことがありましてちょっと手こずりました。

それは「退職金」です。

去年会社都合の雇い止めのため「退職金」という名の手切れ金?をもらったのです。

いやいや退職金は確定申告しなくてもいいでしょう?

そのとおり!

国税庁のサイトでも明記されています。

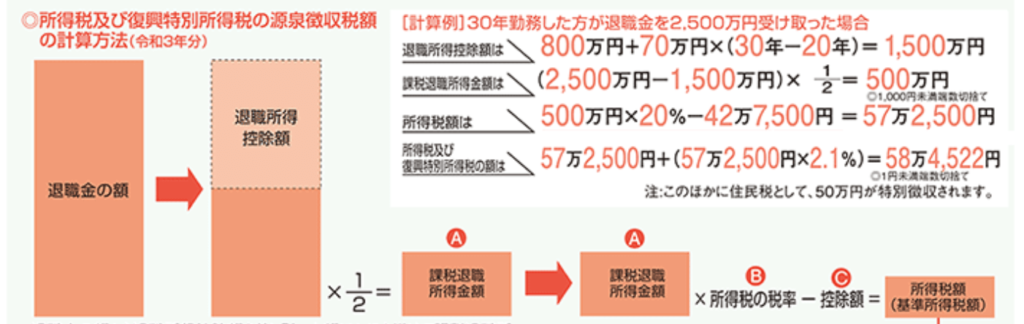

退職金は、勤務先に所定の手続をしておけば、源泉徴収で課税関係が終了しますので、原則として確定申告をする必要はありません。退職金は、通常、その支払を受けるときに所得税及び復興特別所得税や住民税が源泉徴収又は特別徴収されます。この退職金は、長年の勤労に対する報償的給与として一時に支払われるものであることなどから、退職所得控除を設けたり、他の所得と分離して課税されるなど、税負担が軽くなるよう配慮されています。なお、退職所得についても源泉徴収票が交付されます。

国税庁のHPより

さらにダメ押し。

退職金の支払を受けるときまでに、「退職所得の受給に関する申告書」を退職金の支払者に提出している方は、源泉徴収だけで所得税及び復興特別所得税の課税関係が終了(分離課税)しますので、原則として確定申告をする必要はありません。

国税庁のHPより

普通は退職金をもらっても源泉されるのでわざわざ申告しなくていいのです。

ただ、私の場合は申告するとメリットがあったから申告しました。

どのようなメリットでしょうか?

退職金をもらっても確定申告をした理由とは?

基本的に「退職金」は会計上では「賃金の後払い」という性質を持っており、税金上とても優遇されています。

控除も大きいですし、控除後の所得も半分になります。

これはでかいよね。

- ちなみに「控除」は税金においてすごく大事な概念なのでしっかりおさえましょう!

関連記事:確定申告がハードなのは「控除」がわからないから。「そもそも控除ってなに?」

「控除がでかい」&「課税所得も半分になる」というコンボによって税金がかなり少ないのです。

さらに国税庁の説明のとおり、退職金というのは支給時点で課税関係は終了していることになっています。

しかし、私はあえて退職所得を確定申告しました。

何故か?

それは「退職金から所得税が源泉徴収されていたのでそれを取り戻そうとした」からです。

総合課税としてカウントされる所得どもを足し合わせても控除のほうが大きかったため、分離課税である退職金を利用したわけです。昨年は2月に退職したので年間の給与所得が低かったんですよね。

うーん。難しい。

もう少しかみくだいて言うと……

総合課税の所得がマイナスであったから分離課税である退職金所得を引っ張り出してきて、退職所得で課税された分の源泉所得税を還付してもらおうと思ったのですよ。

よけい難しくなったわ。

ちょっと話がややこしいかもしれませんが、このあたりの理解をしておかないと所得税の世界ではサバイブできないのです。

この話を理解するためにまずは総合課税と分離課税のちがいを知っておきましょう。

まずは「分離課税とは何か」をざっくりおさえよう。

税金というのは複雑きわまりないのですが、まずおさえたいのは「総合課税」と「分離課税」のちがいです。

これ、一般的な説明だと本当にわかりづらいんですよ。

たとえば「総合課税」でググってみると、以下のような説明があります。

総合課税とは、納税者の所得を合算し、課税所得を計算する仕組みのことです。具体的には、不動産所得や配当所得、給与所得など、所得税の対象となる所得のうち、分離課税の対象となる所得を除いた所得の合算にかかる課税のことです。

マネーフォワードより

やっぱり、わからん。

そうですよね。

この説明を理解するために、まず「所得」や「課税所得」を理解しなければならないし、説明のなかに「分離課税」まで含まれているのでややこしすぎ。

ざっくりいうと次のような感じですね。

- 「総合課税」は、かせいだお金を合計してから税金計算するカテゴリー。

- 「分離課税」は、別々に税金計算をするカテゴリー。

これくらいの理解でOKです。

そして「退職所得」は分離課税(もっというと「申告分離」)にあてはまるので、合算せずに個別に税金を計算するのですね。

税務署がおしえてくれた「分離でも総合に合算できるという裏技」

さてここからが本番です。

まず「申告分離」の所得を確定申告するには、一般の確定申告書(AやB)にくわえて申告書Cという様式が必要となります。

申告書Cはちょっと特殊なので近くの市民センターに置いてなくわざわざ税務署まで行かないといけなかったです……

なんかこの時点でマイノリティ感があるよね。

ついでに税務署で質問してみました。

去年、退職金もらったので申告しようとおもうのですが、私の場合は源泉は還付されるのでしょうか?

そうですね。原則として退職所得というのは申告はいらないけれども総合所得で控除しきれないだけの控除がある場合は分離課税で源泉徴収された所得税も還付の対象になる可能性があります。

なんと!

つまり、分離課税で天引きされた税金も確定申告で戻ってくるのです。

分離課税だからといってあきらめてはいけないんですよね。

今回はじめて退職金を申告するので申告方法も聞いてみました。

その場合、どのように申告書を書けばいいのですか?

分離課税用の第3票(申告書C)に退職所得を記入して分離課税の合計額をいったんしめてから第1票(申告書B)に転記することになります。

なるほど!

この手順についてググってみてもあまり情報がなかったので、すごい参考になりました。

やはりわからないことは直接税務署に聞いたほうが早いですね。

【追記】退職金を確定申告書の書き方マニュアルを書いてみました。

これを読んで確定申告を仕上げてみてください!

それにしても。

税務署の職員のかたはよどみなくスラスラと答えていただきましたが、これをすんなり理解できる市民は少ないのではないでしょうか……

私は10回以上確定申告を経験しているのでかろうじてわかりましたが、税金ワールドの参入障壁の高さを思い知りました。

退職金で源泉徴収された住民税は還付できないの?

ここまではかろうじて理解できたのですが、さらにもう一つ疑問点が生じました。

住民税です。

退職金を支給されると自動的に住民税も源泉徴収されます。この分は取り戻せないのでしょうか?

確定申告書をみわたしても退職金にかんする住民税の記載がありません。

これも税務署に確認したところ次のような回答を得られました。

住民税に関しては確定申告で記入する必要はありません。

国税分だけを確定申告をしていただければ市町村にデータが連携されるので住民税の計算に反映されます。それで控除の方が大きければ還付の対象になります。

つまり、住民税については市町村が再計算してくれるのでなにもしないでいいということですね。

このような事実はインターネットで取得しにくい情報でしたので、実際に税務署に行って確認したらよく分かりました。

確定申告でわからなかったら遠慮せずに税務署できいてみよう!

「退職金は確定申告が不要」という思い込みを一度すてるといろいろな発見がありました。

そして、税務署まで足を運んで実際に聞いてみたことで知見が広がりました。

税務署の職員はけっこう親切におしえてくれますので、何かわからなければ気軽に聞いてみるといいと思います。

「還付について聞いたらいやな顔されるかな?」とか一切考えなくていいです。

あちらは税金のプロですし、おたがい適性な納税を心がけたいですからね。

そういう意味で納税者の立場からいうと……

多めに支払った税金はとりもどすことが鉄則です。

それには税金の知識と経験をたくわえておく必要がありますし、確定申告はぜっこうのチャンスなんですよね。

「知識は力なり」だね。

関連記事:確定申告書のマニュアルを書いてみました。

この記事を書いたのは私です